STP Investment: यदि आप Mutual Funds में निवेश करते हैं, तो आपने SIP (Systematic Investment Plan) के साथ-साथ STP (Systematic Transfer Plan) का नाम भी ज़रूर सुना होगा। अगर नहीं सुना तो कोई बात नहीं आज हम आपको इसके बारे में पूरी जानकारी देने जा रहे है। जिसके बाद आपको STP का मतलब अच्छे से समझ में आ जाएगा। तो चलिए जानते है कि STP क्या है और ये SIP से कैसे अलग कैसे है…

म्यूचुअल फंड में निवेश करने के लिए निवेशक STP या SIP का इस्तेमाल करते है. अक्सर कुछ लोग इन दोनों को एक जैसा समझ लेते हैं, लेकिन असल में SIP और STP दो म्यूचुअल फंड में निवेश करने के दो अलग-अलग तरीक़े हैं, दोनों का मकसद और तरीका भी भिन्न-भिन्न होते हैं।

Table of Contents

क्या होता है STP यानी Systematic Transfer Plan ?

What is STP in Mutual Fund- STP यानी Systematic Transfer Plan जो की म्यूचुअल फंड में निवेश करने की एक ऐसी व्यवस्था है जिसमें निवेशक अपने पैसे को एक म्यूचुअल फंड स्कीम से दूसरी स्कीम में नियमित रूप से ट्रांसफर करता है। आसान भाषा में कहें तो, अगर किसी निवेशक के पास बड़ी राशि है और वह उसे धीरे-धीरे Equity Funds में लगाना चाहता है, तो वह पहले उस अमाउंट को Liquid Funds में रख सकता है और हर महीने तय रकम को इक्विटी फंड में ट्रांसफर कर सकता है। इस प्रक्रिया को ही Systematic Transfer Plan (STP) कहा जाता है।

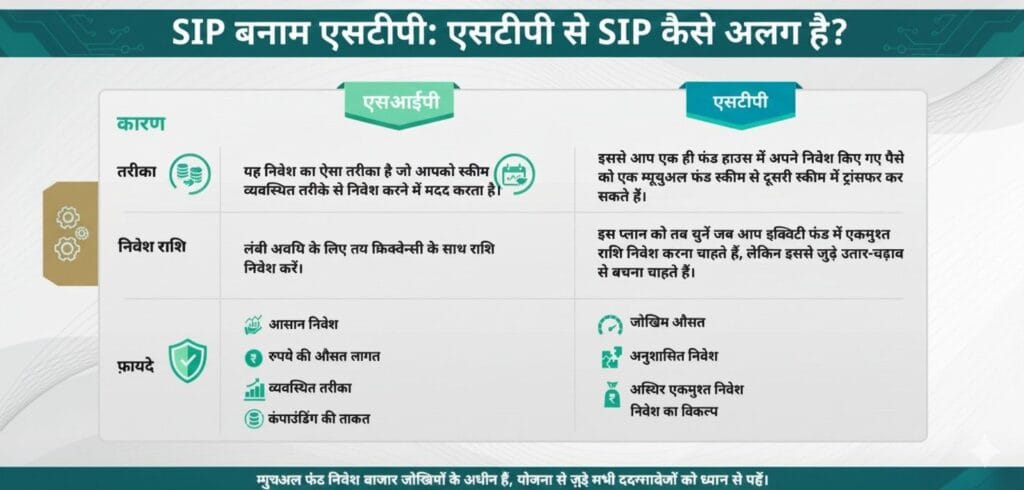

STP कैसे अलग है SIP से ?

SIP में निवेशक हर महीने अपने बैंक खाते से तय रकम को किसी एक म्यूचुअल फंड स्कीम में निवेश करते हैं। यानी इसमें आपके बैंक खाते से हर महीने तय राशि एक निश्चित तारीख को अपने आप कटकर म्यूचुअल फंड में चली जाती है। वहीं STP में निवेशक की रकम पहले से किसी फंड (जैसे लिक्विड फंड) में होती है और वही रकम धीरे-धीरे दूसरी स्कीम (जैसे इक्विटी फंड) में ट्रांसफर होती रहती है। इससे निवेशक का Market Risk का खतरा कम हो जाता है और निवेश सुरक्षित तरीके से बढ़ता रहता है, इससे फाइनेंशियल ग्रोथ सुनिश्चित होती है.

या यूँ भी कह सकते है की – SIP में पैसा बैंक से आता है, जबकि STP में पैसा एक स्कीम से दूसरी स्कीम में जाता है।

STP और SIP में अंतर – एक नज़र में (STP vs SIP Difference)

| Comparison Point | SIP (Systematic Investment Plan) | STP (Systematic Transfer Plan) |

|---|---|---|

| निवेश का स्रोत | बैंक खाता से राशि निवेश होती है | एक म्यूचुअल फंड स्कीम से दूसरी स्कीम में राशि ट्रांसफर होती है |

| निवेश का तरीका | हर महीने या सप्ताह तय राशि से नया निवेश | पहले से निवेश राशि को नियमित अंतराल पर ट्रांसफर करना |

| निवेश की प्रकृति | नियमित मासिक निवेश (छोटी-छोटी किश्तों में) | पहले एकमुश्त निवेश, फिर धीरे-धीरे ट्रांसफर |

| उद्देश्य | धीरे-धीरे संपत्ति निर्माण और निवेश की आदत बनाना | एकमुश्त रकम को व्यवस्थित रूप से इक्विटी या अन्य स्कीम में स्थानांतरित करना |

| जोखिम स्तर | सीधे इक्विटी मार्केट में निवेश होने से जोखिम अपेक्षाकृत अधिक | जोखिम कम क्योंकि राशि पहले लिक्विड फंड में रहती है |

| रिटर्न | दीर्घकालिक निवेश से एवरेज रिटर्न | मार्केट वोलैटिलिटी से बचाव के साथ स्थिर रिटर्न की संभावना |

| किसके लिए उपयुक्त | नियमित आय वाले निवेशक जो हर महीने निवेश करना चाहते हैं | वे निवेशक जिनके पास एकमुश्त राशि है |

| फायदा | रुपये की औसत लागत (Rupee Cost Averaging) का लाभ | मार्केट टाइमिंग के रिस्क से बचाव और नियंत्रित एंट्री |

| लचीलापन (Flexibility) | तय राशि, बदलाव सीमित | Flexible STP में राशि बदली जा सकती है |

| निवेश का उदाहरण | हर महीने ₹10,000 बैंक से इक्विटी फंड में निवेश | ₹6 लाख लिक्विड फंड में डालकर हर महीने ₹50,000 इक्विटी फंड में ट्रांसफर |

कैसे काम करता है STP?

STP दो स्कीमों के बीच लिंक की तरह काम करता है —

- सोर्स स्कीम (Source Scheme): जिससे पैसा ट्रांसफर होता है।

- टारगेट स्कीम (Target Scheme): जिसमें पैसा ट्रांसफर होकर निवेश होता है।

मान लीजिए किसी निवेशक ने एक मुश्त ₹6 लाख एक लिक्विड फंड में डाले हैं। अब वह हर महीने ₹50,000 इक्विटी फंड में ट्रांसफर करना चाहता है। ऐसे में 12 महीनों तक हर महीने ₹50,000 की जो राशि टारगेट स्कीम में ट्रांसफर होगी उसे ही STP कहा जाएगा।

निवेशकों को क्या फायदे मिलते हैं?

STP का सबसे बड़ा फायदा यह है कि यह मार्केट टाइमिंग के रिस्क को कम करता है। निवेशक को यह तय नहीं करना पड़ता कि मार्केट ऊँचा है या नीचे। धीरे-धीरे निवेश करने से रुपया Cost Averaging का लाभ मिलता है और मार्केट की उतार-चढ़ाव का असर भी घट जाता है।

इसके अलावा, जब तक निवेशक का पूरा पैसा इक्विटी फंड में नहीं जाता, तब तक निवेशक को लिक्विड फंड से भी कुछ रिटर्न मिलता रहता है।

कब करें SIP और कब चुनें STP?

फाइनेंशियल एक्सपर्ट्स का कहना है कि SIP और STP दोनों ही निवेश के बेहतर विकल्प हैं, लेकिन इनका उपयोग अलग परिस्थितियों में किया जाता है।

- अगर आपके पास हर महीने नियमित आय है, तो आपके लिए SIP एक अच्छा विकल्प है।

- वहीं अगर आपके पास एकमुश्त राशि है और आप उसे धीरे-धीरे मार्केट में लगाना चाहते हैं, तो आपके लिए STP चुनना सही रहेगा।

STP उन निवेशकों के लिए भी उपयोगी है जो बोनस, FD या प्रॉपर्टी से मिलने वाली बड़ी रकम को सीधे इक्विटी मार्केट में नहीं लगाना चाहते।

विशेषज्ञों की राय

मनी एक्सपर्ट्स का कहना है कि STP निवेशकों को मार्केट वोलैटिलिटी से बचाने का एक स्मार्ट तरीका है। यह न सिर्फ मार्केट के जोखिम कम करता है बल्कि निवेश में एक अनुशासन भी लाता है। कई निवेशक STP को “Smart SIP” भी कहते हैं क्योंकि इसमें भी नियमित निवेश का फायदा मिलता है, वो भी एकमुश्त रकम से।

STP के प्रकार (Types of STP)

Systematic Transfer Plan यानी STP को निवेशक अपनी जरूरत और मार्केट की स्थिति के अनुसार अलग-अलग तरीकों से इस्तेमाल कर सकते हैं। आमतौर पर STP तीन प्रमुख प्रकार के होते हैं — Flexible STP, Fixed STP, और Capital STP

1. Flexible STP (फ्लेक्सिबल एसटीपी)

Flexible STP वह योजना है जिसमें निवेशक यह तय करता है कि हर बार कितनी राशि ट्रांसफर की जाए। इसमें रकम तय नहीं होती, बल्कि मार्केट की स्थिति और स्कीम के प्रदर्शन के आधार पर निवेशक रकम बढ़ा या घटा सकता है। अगर बाजार में गिरावट है और इक्विटी फंड सस्ते मिल रहे हैं, तो निवेशक अधिक राशि ट्रांसफर कर सकता है। वहीं अगर बाजार बहुत ऊँचाई पर है, तो वह कम रकम ट्रांसफर करने का विकल्प चुन सकता है। यानी, Flexible STP निवेशक को मार्केट टाइमिंग के हिसाब से निवेश की आज़ादी देता है।

2. Fixed STP (फिक्स्ड एसटीपी)

Fixed STP सबसे सामान्य और लोकप्रिय तरीका है। इसमें निवेशक एक निश्चित राशि तय करता है, जो हर तय समय (जैसे हर महीने या हर पखवाड़े) सोर्स फंड से टार्गेट फंड में ट्रांसफर होती है।

उदाहरण के लिए – अगर किसी निवेशक ने ₹6 लाख लिक्विड फंड में रखे हैं और हर महीने ₹50,000 इक्विटी फंड में ट्रांसफर करने का निर्णय लिया है, तो यह एक Fixed STP कहलाएगा। इसमें राशि निश्चित रहती है, जिससे निवेश में अनुशासन बना रहता है और रुपया कॉस्ट एवरेजिंग का लाभ भी मिलता है।

3. Capital STP (कैपिटल एसटीपी)

Capital STP, जिसे Capital Appreciation STP भी कहा जाता है, थोड़ा अलग ढंग से काम करता है। इसमें निवेशक अपनी सोर्स स्कीम से केवल मुनाफे (gain) को ट्रांसफर करता है, न कि पूरी राशि को।

उदाहरण के लिए – अगर आपकी म्यूचुअल फंड स्कीम की वैल्यू ₹5 लाख से बढ़कर ₹5.25 लाख हो गई है, तो केवल ₹25,000 (यानी मुनाफा) को दूसरी स्कीम में ट्रांसफर किया जाएगा। इस तरह निवेशक मूल राशि को सुरक्षित रखते हुए केवल ग्रोथ हिस्से को जोखिम वाले या उच्च रिटर्न वाले फंड में निवेश कर सकता है।

निष्कर्ष

म्यूचुअल फंड निवेश में SIP और STP दोनों की अपनी-अपनी भूमिका है। जहां SIP छोटे निवेशकों को नियमित निवेश का मौका देता है, वहीं STP एकमुश्त राशि को धीरे-धीरे इक्विटी में स्थानांतरित करने का सुरक्षित तरीका प्रदान करता है। अगर आप मार्केट में अचानक गिरावट के डर से एकमुश्त निवेश से बच रहे हैं, तो STP आपके लिए सही विकल्प हो सकता है।

डिस्क्लेमर: यहां प्रदान की गई जानकारी केवल सूचना हेतु दी जा रही है। यहां आपको यह बताना जरूरी है कि शेयर मार्केट में निवेश बाजार जोखिमों के अधीन है। निवेशक के तौर पर पैसा लगाने से पहले हमेशा अपने वित्तीय सलाहकार (financial planner) से राय अवश्य लें। BusinessTak द्वारा यहां कभी भी किसी को पैसा लगाने (निवेश) की सलाह नहीं दी जाती।

संबंधित खबरें

Small Cap Funds: इन 5 स्मॉल कैप म्यूचुअल फंड ने दिया 1 साल में 68 फीसदी तक का रिटर्न

2024 के लिए बेस्ट मिड कैप म्यूचुअल फंड, 3 साल में मिला 36% तक का रिटर्न

म्यूचुअल फंड में SIP के जरिए निवेश से ऐसे होंगे मालामाल

Best Mutual Fund: बेस्ट 10 म्यूचुअल फंड्स जिन्होंने निवेशकों को दिया जोरदार मुनाफा, 3 साल में मिला 48% तक का रिटर्न